历经一年多审核、首轮问询,北京全式金生物技术股份有限公司(下称“全式金”)近日主动撤回科创板IPO申请,引发市场关注。

《经济参考报》记者近日多次致电全式金董事会办公室,欲了解其撤回原因及下一步计划,但公司电话均无人接听。值得一提的是,在此前的审核过程中,上交所重点对全式金的业务与产品、主要客户、销售费用、研发投入等问题进行了关注。

全式金成立于2006年3月21日,公司是一家主要是做分子生物学、细胞生物学、蛋白类生物试剂和体外诊断试剂的研发、生产、销售的生物科学技术企业,基本的产品包括分子生物学、细胞生物学、蛋白类生物试剂和体外诊断试剂,产品被大范围的应用于生命科学研究、医学研究、新药研发、技术服务和体外诊断等领域。

此次IPO,全式金拟募资10亿元,分别用以投入体外诊断产品研制项目、重组蛋白核心原料研发项目、营销网络建设项目及补充流动资金;公司保荐人为国泰君安证券股份有限公司,会计师事务所为天健会计师事务所(特殊普通合伙),律师事务所为北京市中伦律师事务所。

2019年至2021年(下称“报告期”),公司营业收入分别为1.10亿元、1.40亿元、2.30亿元,归属于母企业所有者的净利润依次为0.11亿元、0.32亿元、0.76亿元,主营业务毛利率分别是 78.54%、80.00%和81.46%。

分产品来看,全式金主要经营业务收入系由生物试剂与体外诊断试剂构成,其中,生物试剂是公司核心产品,报告期内,生物试剂分别实现出售的收益1.09亿元、1.36亿元、1.82亿元,占公司主要经营业务收入比例分别为100%、97.59%、79.29%。

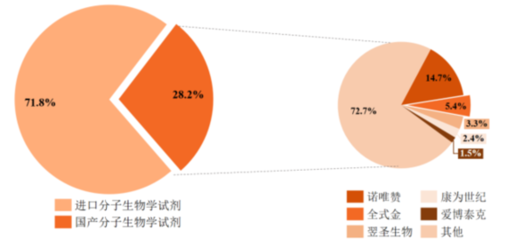

不过,由于我国自主品牌生物试剂生产企业起步较晚,国产企业的技术水平、产品质量及品牌知名度等与进口企业存在一定差距,用户在选择科研试剂时往往倾向于品牌知名度更高的进口品牌,进口试剂无论在科研用户还是工业用户端都仍占据较大的市场占有率。根据灼识咨询数据统计,2021年,全式金的分子生物学试剂在国产品牌中占有5.4%的市场占有率,排名第二;与此同时,赛默飞、凯杰、宝生物、伯乐生物等进口品牌市场占有率占比高达71.8%。

图1 2021年中国分子生物学试剂市场占比/2021年国产分子生物学试剂市场之间的竞争格局 图片来源:公司招股书

值得一提的是,在首轮问询中,针对全式金的主体业务与产品,上交所也要求其说明“公司从事分子生物学试剂业务时间比较久但销售规模仍较小的原因。”

对此,全式金表示,导致其从事分子生物学试剂业务时间比较久但销售规模仍较小的根本原因在于:分子生物学试剂进口品牌仍然占据较大市场份额,国产品牌市场格局分散;公司多年来聚焦于自主研发工作,直销网络建设正在完善中;公司专注科研市场,工业市场布局晚,产品和客户结构上的区别导致公司在疫情期间未像同行业公司收入大幅提升。

除核心产品外,全式金多名董监高曾于中国科学院动物研究所任职的情况也引发了监管高度关注,值得一提的是,中国科学院还是公司报告期内的重要客户。

招股书显示,辛文、黄大卫、范建国三人为全式金实际控制人,合计控制公司88.25%的股份,与此同时,辛文还是公司的核心技术人员。其中,黄大卫曾任职中国科学院动物研究所研究员、副所长及所长等职务,2017年4月离职,2021年11月至今担任全式金董事;辛文曾任职中国科学院动物研究所助理研究员,2006年6月前离职,2021年11月至今担任全式金董事长、总经理。

不仅如此,全式金董事范建国曾于1983年3月至1985年7月在中国科学院动物研究所担任助理研究员,1985年9月至1988年7月在中国科学院动物研究所攻读硕士研究生;全式金财务总监高占荣在1998年7月至2020年6月,历任中国科学院动物研究所财务处副主任、园区管理办公室副主任、园区管理办公室职员。

在多名董监高曾于中国科学院动物研究所任职的情况下,中国科学院又是全式金的前五大客户。报告期内,全式金向中国科学院的销售金额分别为731.98万元、674.12万元、696.51万元,占营收比重依次为6.67%、4.81%、3.03%,分别排名全式金当年第一、第三、第三大客户。

前述情况也引发了监管的高度关注,在首轮问询中,上交所要求全式金说明“报告期内中国科学院持续向公司采购的必要性及合理性,相关交易的公允性;业务获取的合法合规性,公司是否存在利用他人职权或者影响力影响交易或其他不正当竞争行为。”

对此,全式金主要回复称:基于中国科学院及下属院所的科研需求,公司的品牌知名度及市场地位,双方之间长期稳定的合作关系以及科研试剂采购的特点,报告期内中国科学院持续向公司采购具备必要性、合理性,相关交易价格公允。

与此同时,全式金还表示:报告期内,公司对于科研客户主要采取直销模式进行销售。在具体销售过程中,由中国科学院及其下属科研院所的各研究课题组根据自身实验进展及需求,直接向公司进行采购,各科研课题组拥有完全独立自主选择生物试剂品牌的能力和权力,具有单次采购量较少,采购频率高的特点,且各科研院所均制定了相关科研经费管理制度,严格规范科研经费的管理和使用行为。此外,报告期内公司不存在因不正当竞争行为而受到处罚的情形。因此,公司上述业务的获取过程合法合规,不存在利用他人职权或者影响力影响交易或其他不正当竞争行为。

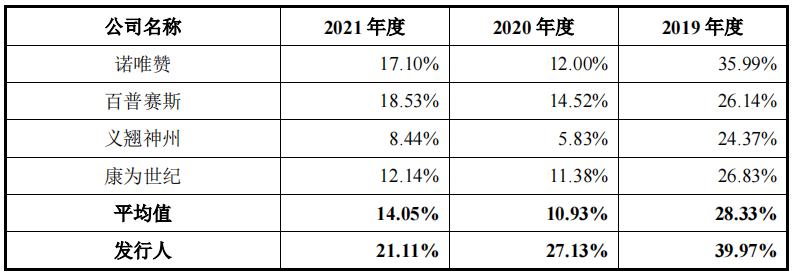

招股书显示,报告期内,全式金研发费用分别为1680.42万元、1944.04万元、2850.74万元,占营收比重依次为15.32%、13.87%、12.42%,研发费用率呈持续下滑趋势;与此同时,报告期内,全式金销售费用分别为4384.60万元、3803.26万元、4846.46万元,依次为公司同期研发费用的2.61倍、1.96倍、1.70倍,占营收比重依次为39.97%、27.13%、21.11%。

与此同时,招股书中,全式金将诺唯赞、百普赛斯、义翘神州、康为世纪四家公司列为同行业可比公司(下称“可比公司”),2019年,可比公司销售费用率在24.37%至35.99%之间波动,平均值为28.33%;2020年,可比公司销售费用率在5.83%至14.52%之间波动,平均值为10.93%;2021年,可比公司销售费用率在8.44%至18.53%之间波动,平均值为14.05%,由此可见,全式金销售费用率显著高于同业可比公司。

《经济参考报》记者注意到,在销售费用率显著高于同业可比公司的背景下,全式金此次IPO还计划募资3.01亿元用以投入营销网络建设项目,且根据项目投资概算情况,前述项目中的2.1亿元将投入营销费用(市场推广、会议、宣传及策划费用),约占项目拟投资总额的69.86%。

根据招股书披露,全式金拟在现有的营销网络基础上,于沈阳、济南、武汉、福州、杭州等20个城市设立营销网点,打造全国性的营销与服务网络体系,从而更好地推广公司业务,提高市场占有率。

这也引发了监管的关注,在首轮问询中,上交所要求全式金“分析公司科研用户收入占比逐年大幅下降的情况下,销售人员职工薪酬大幅增加的合理性,并进一步说明公司销售费用占营业收入比例显著高于同行业可比公司的原因。”

对于销售费用率显著高于可比公司,全式金称其主要原因主要在于:收入规模存在差异,同行业可比公司收入增长速度较快导致销售费用率下降较快;公司办公场所位于北京市海淀区,属于一线城市核心区域,房租及物业费等成本较高,公司房屋租赁相关费用较高,剔除房屋租赁相关联的费用后,公司各年销售费用率与同行业可比公司相比差异较小。

千里膏腴地,处处豆谷香。北大荒的平畴沃野上,割台飞转,机车轰鸣,垦区到处都是一派收获的景象。